Как заполнить 3 НДФЛ пенсионеру за продажу дома с участком в СНТ в 2024 году

Завершился календарный год, и скоро граждане, продавшие имущество, получат письма от ИФНС, уведомляющие о необходимости подавать декларацию 3-НДФЛ. О новшествах нового отчета и порядке его заполнения — в статье.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как заполнить 3-НДФЛ при продаже земельного участка менее 3 лет в собственности: образец заполнения

Продажа недвижимых вещей, принадлежащих вам на праве собственности, входит в круг объектов подоходного налогообложения по главе 23 Налогового кодекса России. Но в ст.217.1 НК РФ выделено особенное положение граждан, которые продают недвижимость, находящуюся у них в собственности короткое время:

- более 5 лет — полное освобождение от необходимости платить налог и заполнять декларацию;

- более 3 лет — полное освобождение от необходимости платить налог и заполнять декларацию при условии, что продаваемое имущество было получено в собственность в результате:

- дарственной от близкого родственника;

- наследования;

- ренты;

- приватизации;

- менее этих сроков — уплата в 100% и подача декларации.

Важно!

Такие сроки имеют значения для имущества, приобретенного вами после 1 января 2016 года.

Почему важен год приобретения? В НК РФ указанные условия — 5 лет и 3 года при получении наследства, подарка и т. д.

— введены федеральным законом № 382-ФЗ от 29 ноября 2014 года. Изменения вступили в силу с 2016 года и касаются имущества, полученного гражданами так же с этого года.

Если же участок перешел в вашу собственность до указанного года, но для вас есть 2 случая:

- менее 3 лет — платить налог и подавать декларацию;

- более 3 лет — не платить и не подавать.

Пример 1

Андронов Иван получил по наследству землю в январе 2015 года и продал ее в 2018-ом в августе. Поскольку получение имущества произошло до вступления в силу поправок по закону № 382-ФЗ, ИФНС будет учитывать срок владения — более или менее 3 лет.

Андронов владел землей менее 3 лет, значит, обязан уплатить налог с выручки от продажи и представить декларацию.

Пример 2

Андронов Иван получил по наследству землю в январе 2016 года и продал ее в декабре 2018 года. Земля находилась в собственности менее 3 лет. По закону № 382-ФЗ Андронов освободился бы от НДФЛ, если бы подождал еще несколько недель — при получении имущества в порядке наследования и владении более 3 лет НДФЛ платить не требуется.

Важно! В отношении недвижимости, приобретенной после 2016 года, учитывается рыночная и кадастровая стоимость. За налогооблагаемую базу принимается кадастровая стоимость, умноженная на коэффициент 0,7, если рыночная стоимость меньше.

Форма 3-НДФЛ на 2019 год обновлена. Скачать пустой шаблон вы можете отсюда.

Как заполнить форму 3-НДФЛ в 2019 году при продаже участка:

- в бумажном виде — скачать бланк новой декларации по ссылке, распечатать и заполнить вручную;

- через программу — скачать программу «Декларация» за 2018 год на сайте ФНС и заполнить с помощью нее;

- онлайн — в «Личном кабинете налогоплательщика» можно в онлайн-режиме заполнить отчет и сразу отправить в ИФНС по электронному каналу связи.

Для отражение в 3-НДФЛ продажи земельных участков понадобятся листы:

- титульный;

- раздел 1;

- раздел 2;

- приложение 1;

- приложение 6

- и расчет к приложению 1.

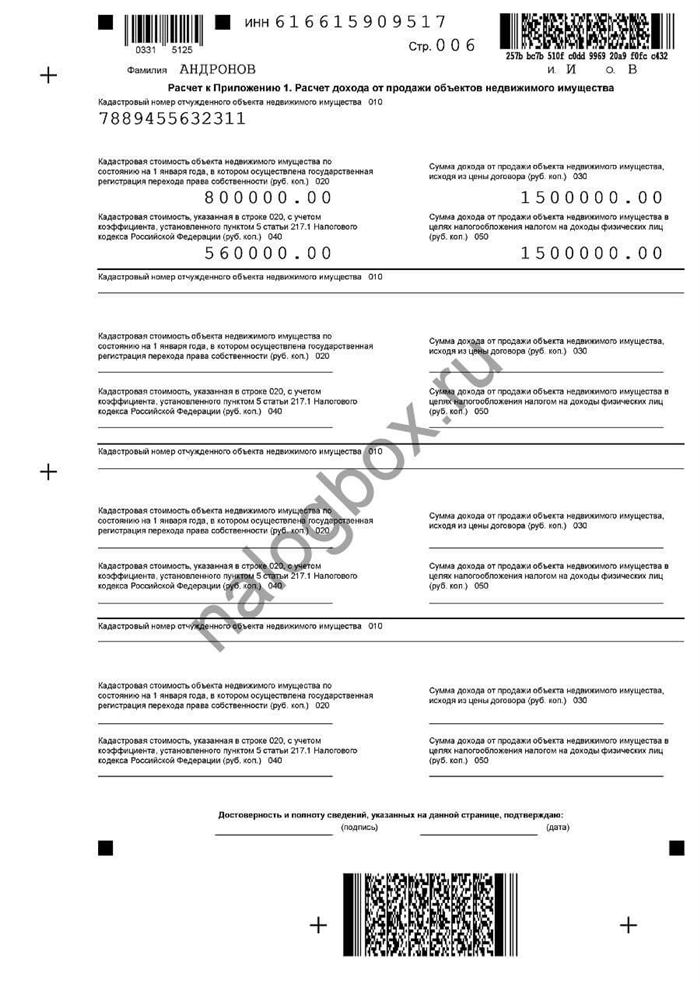

В новой декларации вместо листов А, Д1, Д2 и т. д. применяются приложения. Сначала заполняем расчет:

- В первой строке укажите свой ИНН. Отсутствие этого номера не является основанием для отказа в приеме декларации, но инспекторы часто требуют вписывать его.

- Напишите номер листа — 006.

- Укажите вашу фамилию и инициалы прописью ( по желанию — можно печатными буквами).

- Строка 010 — кадастровый номер. Он будет указан в вашем договоре продажи. Если вы потеряли договор, то легко узнать кадастровый номер любой недвижимости на сайте Росреестра.

- Напротив запишите рыночную стоимость по вашему договору.

- Напротив снова пишите рыночную стоимость.

- Из этого листа видно, что рыночная стоимость больше, следовательно, за базу будет принята она.

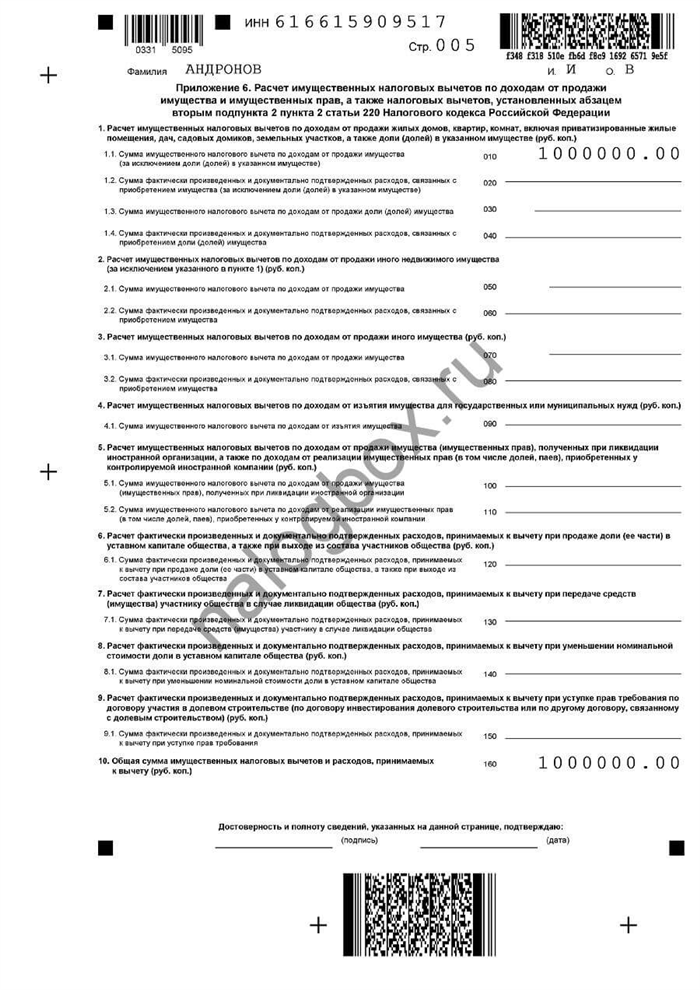

Как заполняется приложение 6:

- В первой строке укажите свой ИНН.

- Пронумеруйте лист — 005.

- В графе имени прописью впишите фамилию и инициалы имени и отчества.

- Продублируйте сумму в графу 160.

- В остальных графах поставьте прочерки в каждой первой клетке.

- Графе даты и подписи можете заполнить в день подачи.

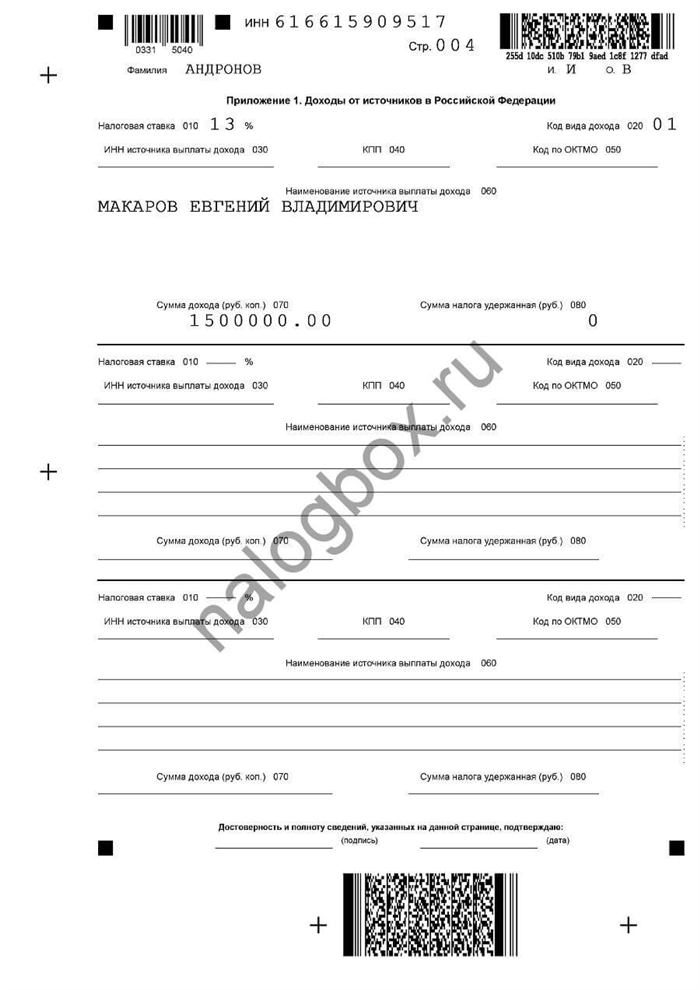

Как заполняется приложение 1 (бывший лист А):

-

- Так же указываете ИНН, имя, номер страницы.

- В качестве ставки укажите основную — 13%.

- Код дохода в 3-НДФЛ при продаже дома и земельного участка по рыночным ценам — 01. Все коды обновлены приказом ФНС России — № ММВ-7-11/569@ от 3.10.2018

- Реквизиты — ИНН, КПП и ОКТМО — указываются, если вы продали участок организации или ИП. Если же ваш покупатель — обычный гражданин, можно эти строки не заполнять.

- Впишите полностью имя покупателя — фамилию, имя и отчество либо название организации.

- В строке 070 укажите выручку.

- В строке 080 запишите «0», т. к. вы еще не заплатили налог.

- Как видно, заполнение стало проще, удалены лишние и дублируемые строки.

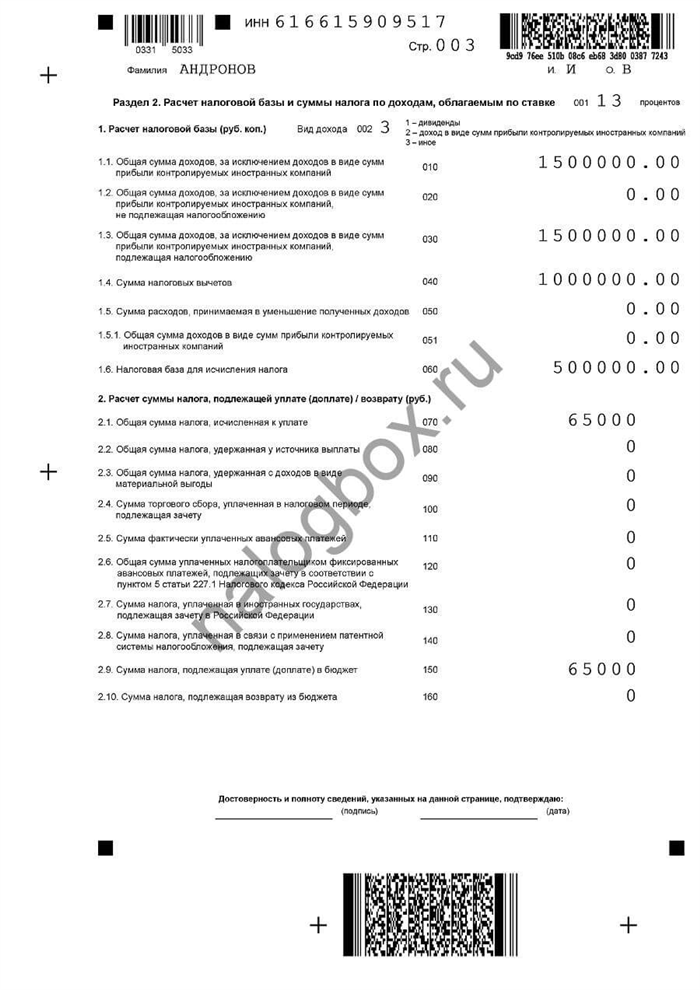

Переходим к разделу 2. Здесь больших изменений не произошло, но тоже меньше дублируемых строк:

- Вписываете ИНН, номер листа, свою фамилию.

- В строке 010 запишите общую сумму выручки.

- Продублируйте ее в строку 030.

- Продублируйте полученную сумму в графу 150. Это сумма, которую вам нужно заплатить за продажу земли.

Как заполнить раздел 1:

- Как и прежде, заполните поля имени, номера листа и ИНН.

- В строке 010 поставьте «1».

- Впишите КБК. Важно правильно указать этот код. Все действующие коды можно посмотреть на сайте ФНС России в специальном разделе.

- Укажите ОКТМО — указанный в примере код действует на 2019 год.

- В графе 040 запишите сумму из графы 150 раздела 2 — сумму, которую нужно заплатить в бюджет.

Как заполнить титульный лист:

- Все коды, предусмотренные в образце, едины по всей стране — код периода, страны, категории плательщика, вида документа. Единственное, что будет отличаться, это код инспекции и, возможно, код статуса плательщика (если декларацию подает ваш представитель, то нужно писать не «1», а «2»).

- Код инспекции вы можете найти через сервис «Адрес и платежные реквизиты инспекции».

- Все данные пишите, опираясь на паспорт.

- Укажите общее число страниц, включая титульный.

- Подпись и дату ставьте в день подачи.

Важно! К декларации нужно приложить подтверждающие документы — копию паспорта, копию договора продажи, свидетельства о праве на наследство и т. д., а также иметь оригиналы для сверки при приеме комплекта документации инспектором.

к содержанию ↑Как заполнить 3-НДФЛ при продаже участка более трех лет

Иначе выглядит ситуация с 3-НДФЛ при продаже участка более 3 лет. В первую очередь учитывается, когда земля была приобретена и каким способом:

- до или после 2016 года;

- куплена или получена одним из способов, перечисленных в ст.217.1 НК РФ.

Если ваш участок приобретен или получен вами до 2016 года, то нет объекта обложения, вы попадаете под ст.217 НК РФ. Вам не нужно заполнять декларацию. Если же вам всё же придет письмо от ИФНС, то по ошибке, и необходимо обратиться в инспекцию и разъяснить, что произошла ошибка. Можно это сделать одним из способов:

- лично посетить инспекцию;

- через сайт ФНС;

- через «Личный кабинет налогоплательщика».

А если ваш участок получен вами после 2016 года, то необходимо соотносить продажу со ст.217.1 НК РФ, т. е.

смотреть, каким способом получено имущество. Если вы его купили, то минимальный срок владения для освобождения — более 5 лет.

Если вы его унаследовали, приняли в качестве подарка, приватизировали или получили от рентополучателя, то минимальный срок — более 3 лет.

В противном случае возникает объект обложения, обязанность сдать декларацию и уплатить сумму, если таковая имеется. Декларация заполняется стандартно, но здесь важна не только рыночная стоимость, но и кадастровая — для этого предусмотрен отдельный лист «Расчет к приложению 1».

Пример 3

к содержанию ↑Как заполнить 3-НДФЛ при продаже дома

Пример 4

- Расчет к приложению 1: по исходным данным кадастровая стоимость больше рыночной цены, но после умножения на коэффициент 0,7 рыночная цена становится выше — отражаем это в листе.

- Приложение 6: в этот раз плательщик не использует вычет, а уменьшает базу на расходы при покупке дома, т. к. они больше, чем вычет. Расходы отражаются по строке 1.2 и дублируются в строку 1.6.

- Приложение 1: здесь заполнение такое же, как в предыдущем случае.

- Радел 1: впишите актуальные реквизиты. Можно переписать их с нашего образца. Укажите начисленный налог.

- Титульная страница заполняется стандартно.

Пример заполнения 3-НДФЛ при продаже дома с земельным участком

В случае продажи дома с земельным участком есть несколько тонкостей. Если вы продали их по одному договору, то отражение в декларации будет аналогично предыдущим примерам. При этом вычет дается один за оба объекта.

Мнение экспертаЛебедев Алексей СеменовичКонсультант в области права с 10-летним стажем. Специализация — уголовное право. Преподаватель права.Если вы продали их отдельно и разным лицам, то в приложении 1 нужно указывать 2 источника дохода, и далее складывать суммы доходов и расходов в разделе 2. В этом случае тоже вычет дается один на 2 объекта.

Пример 5

- Расчет к приложению 1: поскольку у нас 2 объекта проданы разным лицам, то указывать их требуется так же отдельно. Алгоритм заполнения одинаковый. В пером блоке отражаете продажу одного объекта, например, земли. Во второй — дома. Если у вас есть еще что-то, то заполняете дальнейший блок. Если вы продали множество объектов недвижимости и все не поместились на листе, берете еще один лист и продолжаете отражать реализацию.

- Приложение 6: здесь указывается вычет в строках 1.1 и 1.6.

- Приложение 1: по отдельности запишите источники доходов — разных покупателей.

- Раздел 2: сложите все доходы из приложения 1 и впишите в строки 1.1 и 1.3, затем впишите вычет из приложения 6 в строку 1.4. В строке 1.6 посчитайте разницу и умножьте на ставку. Результат продублируйте в строку 1.5.

- Раздел 1: укажите реквизиты и посчитанную сумму.

- Титульная страница заполняется стандартно.

3-НДФЛ при продаже доли земли

Продажа земельного пая в 3-НДФЛ или доли отражается по отдельной графе.

Пример 6

Как заполнить декларацию НДФЛ при продаже земельного участка

После продажи земельного участка и получения дохода вам придется подать в налоговую инспекцию декларацию по форме 3-НДФЛ не позднее 30 апреля года, следующего за годом получения дохода от продажи.

Отметим, что подача декларации является обязательной в случае, если вы владели участком менее пяти (а в некоторых случаях менее трех) лет.

В статье рассмотрены только случаи, когда налоговую декларацию после продажи земли подавать надо.

к содержанию ↑В каких случаях подается декларация при продаже земли

Если вы получили доход от продажи земельного участка, принадлежавшего вам менее минимального срока владения, то по общему правилу вы обязаны подать в налоговую инспекцию декларацию 3-НДФЛ.

Минимальный срок владения составляет по общему правилу пять лет. Данный срок сокращается до трех лет, если вы получили участок, например, по наследству или в дар от члена семьи или близкого родственника.

Суть подачи 3 НДФЛ состоит в декларировании дохода от продажи земельного участка. В самой декларации в вашем случае продажи надо заполнить не все листы, а только титульный лист, разделы 1 и 2, Приложение 1 и Приложение 6 декларации.

При этом, если участок вы приобрели после 01.01.2016, то вам придется дополнительно заполнить Расчет к Приложению 1 декларации.

В декларации вы вправе заявить имущественный налоговый вычет в размере полученного дохода от продажи земельного участка, но не более 1 млн рублей, либо уменьшить доходы на сумму фактически произведенных и документально подтвержденных расходов, связанных с его приобретением. Однако имейте в виду, что вычет вам не предоставят, если ваш участок использовался в предпринимательской деятельности.

Если вы в установленный срок не представите декларацию в отношении доходов от продажи земельного участка, то налоговая инспекция сама начнет проверку на основе имеющихся у неё документов (информации). При этом налоговая может потребовать у вас представить в течение пяти дней необходимые пояснения.

В случае если до окончания проведения проверки вы представите декларацию, то ранее начатая проверка прекращается и начинается новая проверка на основе представленной вами декларации.

Имейте в виду, что доходы от продажи земельного участка, полученные начиная с 2021 года, в декларации можно не указывать и, соответственно, можно не заявлять имущественный вычет. Более того, вы можете не представлять декларацию, если вы имеете право на имущественный вычет в отношении земельного участка и сумма дохода от его продажи за календарный год не превышает установленный размер имущественного вычета, то есть 1 млн рублей.

Однако, если вам необходимо подать декларацию, то в качестве дохода от продажи вы должны учесть наибольшую из двух величин: доход от продажи, указанный в договоре, или кадастровая стоимость участка с учетом понижающего коэффициента.

Давайте рассмотрим порядок заполнения декларации 3-НДФЛ для случая, если вы в 2021 году не получали иных доходов, подлежащих декларированию, кроме доходов от продажи земельного участка.

Для декларирования дохода от продажи земельного участка вам понадобятся следующие листы декларации 3-НДФЛ:

- титульный лист, разделы 1 и 2, которые обязательны к заполнению всеми налогоплательщиками, представляющими декларацию;

- Приложение 1 — для отражения дохода, полученного от продажи земельного участка;

- Приложение 6 — для расчета имущественного налогового вычета;

- Расчет к Приложению 1 к налоговой декларации.